17 Gen La proposta della Commissione europea per l’IVA relativa alle transazioni transfrontaliere all’interno dell’UE.

L’attuale sistema dell’IVA nelle transazioni transfrontaliere di merce nell’UE tra imprenditori (fornitura di merce intraunionale) è stato concepito come un regime transitorio. La Commissione europea l’anno scorso ha presentato una proposta per la modifica della direttiva sull’IVA (2006/112/CE) nella quale ha illustrato i tratti concreti delle principali modifiche in questo settore. La sua finalità è quella di sostituire l’attuale regime transitorio con un regime (definitivo) finale.

Il sistema transitorio dell’IVA per la fornitura di merce intraunionale è stato introdotto nel 1993. Una discussione attorno al tema delle modifiche che sono necessarie a questo regime si svolge da molto tempo e nell’ultimo periodo sono aumentate in intensità. Le conclusioni degli studi svolti constatano che le maggiori debolezze dell’attuale sistema dell’IVA relativo alle transazioni transfrontaliere nell’UE sono le perdite di entrate da parte degli Stati membri, cagionate dalle frodi fiscali del tipo carosello, e gli alti costi sostenuti degli imprenditori per rispettare la normativa.

La Commissione europea ha annunciato nel 2016 lo scopo di approvare un sistema definitivo dell’IVA nella comunicazione „Verso un spazio unico europeo dell’IVA – Il momento di agire ora“ (piano di azione nel settore dell’IVA). In questo piano di azione essa ha tracciato un sistema che pianifica il passaggio verso un sistema finale dell’IVA come un processo graduale e questo in due fasi.

Nell’ottobre 2017 ha trasmesso un pacchetto di proposte per la modifica della direttiva sull’IVA, del regolamento esecutivo di questa direttiva ed del regolamento UE sulla cooperativa amministrativa, pacchetto che, in parte, contiene misure per il miglioramento delle regole esistenti dell’IVA per la fornitura di merce intraunionale (c.d. quick fixes) e, in parte, la specificazione dei pilastri fondamentali del sistema finale dell’IVA.

Nel maggio 2017 la Commissione europea ha presentato una dettagliata proposta legislativa che elabora il pilastro fondamentale del sistema finale dell’IVA mediante modifiche alle disposizioni concrete della direttiva (documento COM 2018 329 final).

Si tratta di una basilare modifica nella materia dell’IVA, lo testimonia il fatto che le modifiche vanno a coinvolgere quasi la metà delle disposizioni contenute nella direttiva sull’IVA. Sebbene la proposta sia molto ampia, non è ancora completa: non sono in essa prese in considerazione tutte le modifiche che si collegano alle regole dell’IVA per la fornitura della merce intraunionale. Nella proposta non sono riflessi i cambiamenti della direttiva sull’IVA contenuti in diverse proposte legislative che quest’anno sono state discusse nel Consiglio, per esempio quelle contenute nella proposta del gennaio quest’anno per un regime separato per i piccoli imprenditori o contenute in alcune misure dell’ottobre dell’anno scorso per migliorare le attuali regole. Le regolamentazioni proposte inoltre necessitano l’elaborazione di ulteriori normative nel settore IVA, per esempio una modifica del regolamento UE n. 904/2010 relativo alla cooperativa amministrativa in materia d’imposta sul valore aggiunto.

Lo scopo dichiarato della proposta della Commissione europea è la creazione di un sistema finale di IVA per la fornitura di merce intraunionale che resista alle frodi e nel contempo sia più semplice e diminuisca il carico amministrativo che grava sugli imprenditori. Si pone quindi la questione se questi scopi siano effettivamente raggiungibili. Risulta necessario analizzare accuratamente i dettagli del nuovo proposto sistema dell’IVA e riflettere bene sulle sue ricadute e legami. Infine è necessario chiedersi se, tenuto conto del voto all’unanimità richiesto dalla procedura per approvare le proposte in materia di imposte indirette nell’UE, sia del tutto possibile raggiungere il consenso tra gli Stati membri.

Gli elementi chiave del sistema finale proposto dell’IVA relativo alla fornitura di merce intraunionale sono la sostituzione dell’attuale sistema, fondato su due transazioni, con un sistema di adempimento unico sulla base della tassazione nello Stato di destinazione e una fondamentale modifica circa la modalità del pagamento dell’IVA di questo singolo adempimento.

Altre caratteristiche sono l’ampiamento del regime dello sportello unico e la determinazione di un periodo transitorio per l’introduzione del concetto di soggetto passivo certificato.

L’efficacia delle nuove regole viene proposta a partire dal 1.7.2022.

Secondo le attuali regole per l’applicazione dell’IVA, la fornitura transfrontaliera della merce nell’UE (B2B) si fonda su due transazioni: la fornitura di merce esentata dall’imposta nello Stato membro di partenza del trasporto della merce e l’applicazione dell’imposta sull’acquisto della merce nello Stato membro di destinazione del trasporto della merce.

Nel sistema proposto la fornitura di merce intraunionale deve essere tassata come un’unica transazione nel luogo di esecuzione del trasporto di tale merce nello Stato di destinazione, cioè si propone di cancellare gli attuali concetti di esenzione della fornitura della merce in un altro Stato membro e di acquisto della merce da un altro Stato membro.

Il principio della tassazione nello Stato membro di destinazione era stato in passato approvato dagli Stati membri e nella sostanza corrisponde al risultato della tassazione secondo le attuali regole. Un sistema analogo già ai giorni nostri funziona nell’UE anche nel caso della fornitura di servizi transfrontalieri tra imprenditori oppure nel caso di qualche specifiche forniture di merce, per esempio la fornitura di merce con installazione oppure la fornitura di gas ed energia elettrica. Pertanto è lecito aspettarsi che questo principio sarà in generale accolto da parte degli Stati membri.

Con riguardo alla modifica basilare circa la modalità di tassazione della fornitura di merce intraunionale, essa riguarda il soggetto obbligato a versare l’IVA.

Secondo le regole attualmente vigenti, paga l’IVA nello Stato di destinazione del trasporto della merce l’acquirente della stessa (a titolo di acquisto di merce proveniente da un altro Stato membro). Allo stesso tempo l’acquirente ha il diritto di far valere la detrazione di questa imposta nel caso in cui siano integrati i presupposti di questo diritto. Il fornitore è obbligato a registrare la consegna della merce in un altro Stato membro esente dall’imposta nella relazione di sintesi e questo al fine di monitorare il flusso fisico della merce tra gli Stati membri (le informazioni delle relazione di sintesi vengono scambiate tra gli Stati membri nell’ambito della cooperazione amministrativa nell’UE).

Secondo le nuove regole proposte la modalità di versamento dell’IVA deve variare a seconda dello status della persona dell’acquirente. La regola base sarà identica a quella del caso di fornitura di merce nel territorio nazionale – la persona obbligata a pagare l’IVA sarà il fornitore. A questa regola si stabilisce una deroga per i casi in cui l’acquirente sia un c.d. soggetto passivo certificato. Al momento della consegna al soggetto certificato l’acquirente avrà l’obbligo di pagare l’IVA e questo facendo valere il meccanismo dell’inversione contabile (reverse charge). La tassazione delle forniture transnazionali di merce nell’UE ad un soggetto con certificazione rimarrà analogo a quello attuale.

La Commissione europea ha intenzione di introdurre questi due diverse varianti della modalità di pagamento dell’IVA in caso di fornitura di merce intraunionale soltanto per un periodo transitorio e questo nell’ambito della prima fase con la motivazione che in questo modo si permetterà un graduale passaggio al sistema finale di tassazione della transazioni intraunionali. Per la seconda fase che dovrà seguire in futuro, essa prevede l’introduzione del principio della tassazione da parte del fornitore della transazione in tutte le transazioni transfrontaliere nell’UE comprese quelle relative alla fornitura di servizi.

Come misura di accompagnamento a questa modifica la Commissione europea propone di cancellare l’obbligo di registrazione connesso alla comunicazione della fornitura della merce in un altro Stato membro nell’elenco riepilogativo e il successivo cambio delle informazioni tra gli Stati membri.

Secondo la Commissione europea il cambio proposto della modalità della tassazione della merce intraunionale consente di risolvere entrambe le fondamentali debolezze del sistema attuale – abbassa sia le perdite delle entrate causate dalle frodi fiscali mediante carosello in caso di transazioni intercomunitarie sia le spese degli imprenditori.

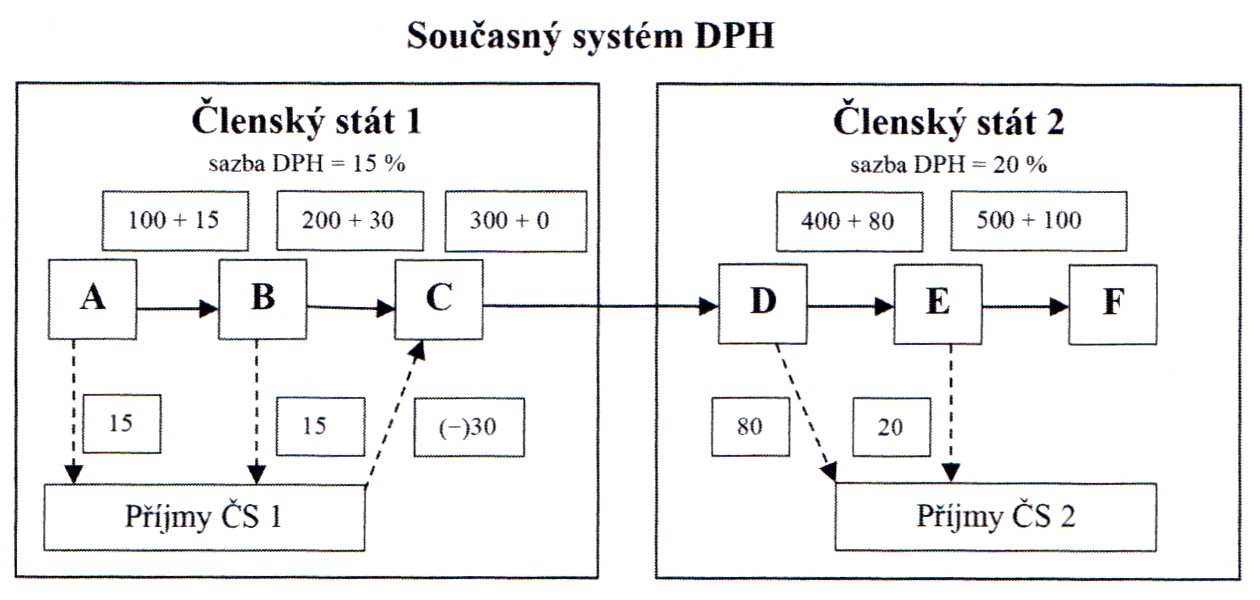

Nella valutazione d’impatto viene dimostrata la predisposizione dell’attuale sistema IVA alle frodi fiscali in un caso concreto. Vedi schema n. 1

Lo schema rappresenta l’applicazione dell’IVA secondo le attuali regole in caso di fornitura di merce tra le società C e D dallo Stato membro A allo Stato membro B. Le forniture di merce tassate nello Stato membro 1 (tra le società A-B e B-C ) precedono la fornitura di merce intraunionale e si riallacciano alle fornitura di merce nello Stato membro 2 (tra la società D-E e la società E ed il cliente finale F). La fornitura di merce della società C all’altro Stato membro è esente dall’imposta e nel contempo la società C è legittimata ad esercitare il diritto di deduzione dell’imposta a monte dell’acquisto di merce dalla società B. La società C è obbligata a registrare nella relazione di sintesi la fornitura di merce ad un altro Stato membro. La rispettiva IVA nello Stato membro 2 è obbligata a pagarla la società D che è nel contempo legittimata ad esercitare il diritto di deduzione di tale imposta. Al momento della successiva (nazionale) fornitura alla società E (merce per un valore di 400 con una aliquota IVA al 20%) sorgerà in capo alla società D l’obbligo di pagare l’IVA nell’importo di 80.

La Commissione europea in questo caso dimostra la ricaduta negativa dell’interruzione della catena dei graduali e separati pagamenti dell’IVA secondo l’attuale sistema fino alla possibilità di insorgenza di una frode fiscale. Spiega che se la fornitura di merce tra le società C e D fosse tassata secondo le norme standard dell’IVA, ugualmente come una fornitura nazionale (domestica), allora la perdita dello Stato membro non sarebbe l’intera somma dell’IVA (80) ma soltanto l‘importo dell’IVA che ricade nel c.d. valore eventuale (secondo questo esempio il 20% della differenza tra il valore della merce venduta e quella acquistata, pari agli importi rispettivamente di 400 e 300, quindi 20).

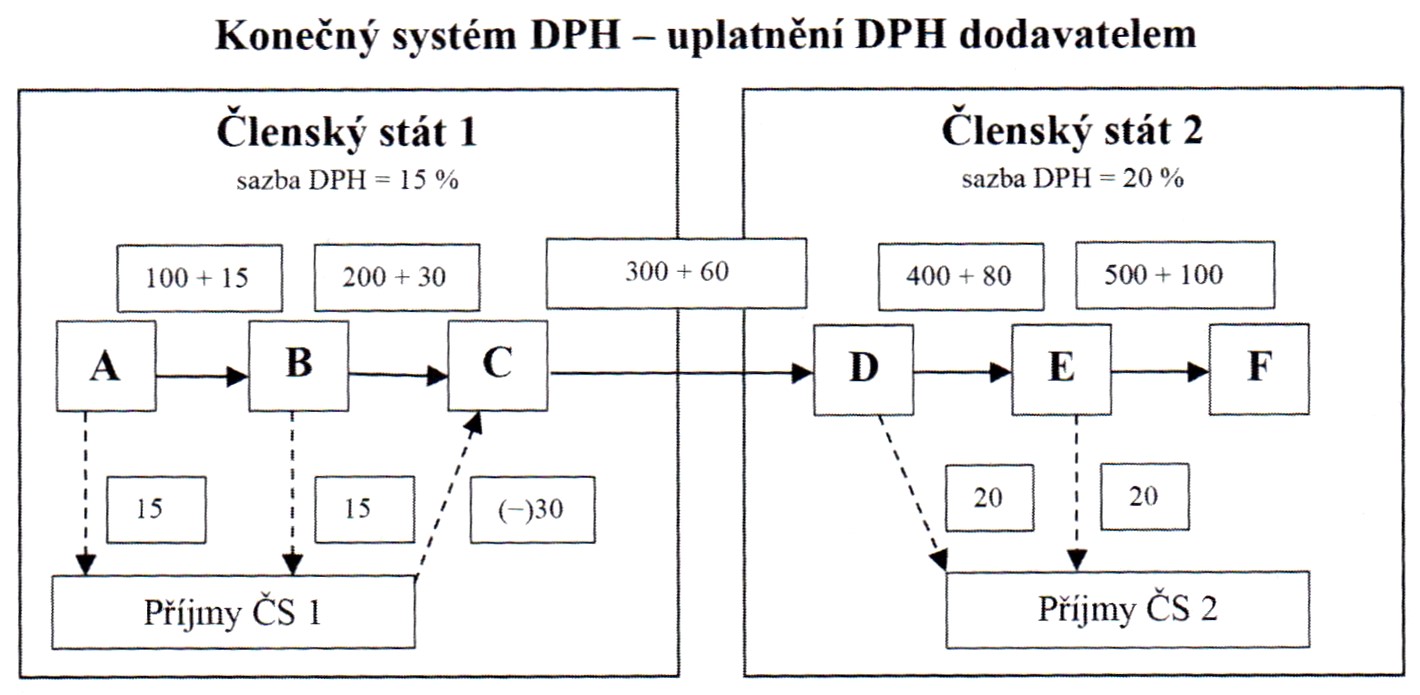

Ecco la soluzione dello stesso caso con le nuove regole nella proposta soluzione finale dell’IVA (variante del pagamento dell’IVA ad opera del fornitore) rappresentata nello schema n. 2.

A differenza delle attuali regole sorgerà in capo alla società C al momento della consegna della merce nello Stato membro 2 l’obbligo di pagare l’IVA e questo con l’utilizzo dell’aliquota IVA in vigore in quell’altro Stato membro.

Se ci concentriamo sull’aspetto della limitazione delle frodi, è possibile constatare che il sistema proposto di tassazione della fornitura di merce intraunionale da parte del fornitore può risolvere qualche attuale frode collegate alla circolazione di merce non tassata tra gli Stati membri. Dall’altro tuttavia apre senza dubbio uno spazio per ulteriori, nuovi, tipi di frode.

Dall’esempio di pagamento dell’IVA secondo le attuali norme (si veda lo schema n. 1) emerge che per una frode sulla cui soluzione la Commissione europeo si concentra, se ne verifica una nel caso della transazione domestica tra la società D ed E. Nelle condizioni della Repubblica un report di controllo scoprirebbe l’esistenza di una frode nel corso della quale la società D non paga la tassa a valle e la società E fa valere un diritto alla deduzione della tassa a monte.

Risulta non controverso che la nuova modalità di tassazione che la Commissione europea propone per il sistema finale dell’IVA non elimina la frode carosello. Per esempio, si veda lo schema 2: se la società C non adempirà il proprio obbligo di pagare l’IVA, nello Stato membro 2 sorgerà una perdita nella riscossione dell’IVA di importo pari a 60. Questa situazione per lo Stato membro 2 sarà più complicata rispetto alla situazione attuale dal momento che dovrà recuperare l’IVA nei confronti di un soggetto di una altro Stato membro.

E successivamente saranno esposti a questo tipo di frode tutte le altre transazioni domestiche B2B.

Il sistema finale dell’IVA connesso alla riscossione dell’IVA sul fornitore avrà significative ricadute sulle imprese che operano nel mercato delle transazioni transfrontaliere nella UE. In primo luogo i fornitori dovranno conoscere i dettagli delle normative nazionali, comprese le aliquote IVA, in vigore in tutti gli altri Stati membri ai quali forniscono la merce. A differenza del sistema attuale le imprese saranno esposte ad una maggiore probabilità di errori e successive sanzioni tributarie (come i fornitori al momento del pagamento della tassa a valle così come gli acquirenti al momento di far valere il diritto alla deduzione dell’imposta a monte). Da ultimo il sistema proposto avrà anche una ricaduta negativa sul loro cash flow.

Il sistema di riscossione dell’IVA dalla persona che non si trova nello Stato che impone la tassazione sarà più difficile dal punto di vista dell’amministrazione finanziaria. Si arriverà ad un significativo aumento dei soggetti fiscali che avranno l’obbligo di pagare l’ IVA e la certificazione della correttezza del pagamento dell’IVA da parte delle persone che non si trovano nella loro giurisdizione, il processo di riscossione dell’IVA per le Amministrazioni finanziarie si complicheranno e saranno resi più costosi.

Come emerge dalla sopra indicata analisi, il sistema proposto di pagamento dell’IVA per la fornitura transfrontaliere dalla merce ad opera del fornitore che non si trova nello Stato impositore risulta molto problematico e questo sia dal punto di vista degli imprenditori sia da quello dell’amministrazione finanziaria. La questione è se davvero risulta più semplice e più resistente alle frodi e se raggiunge agli scopi dichiarati.

Ai fini del sistema unico dell’IVA, la Commissione europea propone un ampliamento del regime dello sportello unico (c.d. One Stop Shop, OSS).

Ad oggi il regime dello sportello unico viene impiegato per il pagamento dell’imposta a valle e questo nel caso di determinate transazioni fornite in via transfrontaliera a persone non obbligate all’imposta (transazione B2C). La Commissione europea propone di utilizzare questo regime anche per la fornitura transfrontaliera di merce tra imprenditori (transazione B2B) e questo regime dovrebbe applicarsi non solo per il pagamento a valle ma anche quando si fa valere il diritto alla deduzione a monte. Nel contempo con questo provvedimento la Commissione europea suppone che, nell’ambito della seconda fase del sistema finale dell’IVA, il regime dello sportello unico sia implementato in tutte le transazioni transfrontaliere nell’ UE.

Il fornitore, in capo al quale sorge l’obbligo di pagare l’IVA con la consegna della merce intraunionale negli Stati membri nei quali non risiede, potrà decidere se scaricare l’IVA secondo la modalità standard in tutti gli Stati membri nei quali fornisce la merce (si registra ai fini IVA, presenterà la dichiarazione IVA e pagherà il rispettivo importo dell’ imposta) oppure se pagherà l’imposta negli altri Stati membri mediante il portate elettronico unico tenuto in ogni singolo Stato membro dove si registra ai fini del regime (Stato dell’identificazione). Questo Stato dell’identificazione trasmetterà agli altri Stati membri le informazioni aggregate ottenute dalle dichiarazioni i fini dell‘IVA e del pagamento.

In connessione con il proposto ampliamento del regime dello sportello unico, è necessario ricordare che questo regime, sebbene la procedura nell’ambito di questo regime possa per il fornitore significare una sicura semplificazione per l’adempimento dei suoi obblighi connessi con il versamento dell’IVA negli altri Stati membri, di per sé non elimina gli svantaggi concettuali fondamenti del sistema di tassazione della fornitura della merce intraunionale da parte del fornitore.

Esistono legittimi timori che il pagamento della competente IVA per la fornitura della merce intraunionale, per mezzo del regime dello sportello unico, limiti notevolmente il diritto dello Stato membro a controllare in maniera effettiva le proprie entrate a titolo IVA. L’ampliamento di questo regime nella forma che la Commissione propone, in quanto nelle dichiarazioni fiscali saranno riportate soltanto i dati aggregati, non permetterà di svolgere in maniera effettiva un controllo incrociato tra l’adempimento dell’obbligo di pagare l’imposta da parte del fornitore e il diritto di far valere la deduzione di questa imposta verso l’acquirente.

Il sistema proposto richiederà anche un aumento significativo dei costi degli Stati membri per la riscossione dell’IVA derivante da transazioni transfrontaliere nell’UE. Il peso dei singoli Stati membri non sarà uguale. Per esempio nella Repubblica ceca, secondo le statistiche del volume del commercio all’interno dell’UE, da lungo tempo il volume delle forniture di merce verso gli altri Stati membri supera quello delle forniture delle merci dagli altri Stati membri verso il territorio nazionale. Questo significa che la Repubblica ceca sarebbe di più nella posizione di Stato membro che sarebbe appesantito dalla riscossione dell’IVA per gli altri Stati membri.

La Commissione europea propone nella direttiva sull’IVA di specificare i criteri standard e le procedure nell’UE per conferire o togliere lo status di soggetto certificato per le finalità IVA. I criteri proposti e le procedure si basano sul concetto di Operatore economico autorizzato (AEO) nel settore doganale. Si tratta di un complesso di criteri che richiederà un controllo e una valutazione ripetute e dettagliate non solo dell’eventuale violazione della normativa tributaria e doganale, ma anche delle norme penali o dei processi di controllo e solvibilità finanziaria del contribuente.

Lo status del soggetto certificato nella forma proposta dalla Commissione europea esige l’adempimento di criteri e di condizioni che per i contribuenti significherà un carico inappropriato e avranno effetti dissuasivi per i piccoli e medi imprenditori. Se tuttavia queste imprese non otterranno la certificazione, la conseguenza sarà che saranno nel mercato interno in una posizione discriminata in quanto i loro fornitori saranno obbligati ad utilizzare per loro la più vantaggiosa variante della tassazione della fornitura transfrontaliera. L’introduzione e l’impiego del concetto di soggetti certificati pertanto può risultare essere in contrasto con la politica UE riguardante i piccoli e medi imprenditori.

Risulta indubbio che i processi amministrativi e la ricerca connesse alla certificazione di contribuenti possano rappresentare un peso significativo anche per l’ amministrazione finanziaria. Il processo di certificazione che la Commissione europea propone, richiede una monitoraggio continuo del possesso dei criteri per la certificazione, non trattandosi di atti da compiersi una volta sola e neppure di una ricerca che possa essere eseguita in maniera automatizzata.

Sebbene le discussioni relative alla proposta diretta ad introdurre un sistema definitivo dell’IVA siano soltanto all’inizio, è dimostrato che l’introduzione di questo sistema, nella forma proposta dalla Commissione europea, se da un lato risolve alcune criticità dell’attuale sistema, dall’altro apre a nuove controversie e problemi sia per gli imprenditori sia per l’amministrazione fiscale.

Secondo lo svolgimento della discussione fin qui maturata, è lecito aspettarsi che gli Stati membri saranno tenuti a completare il nuovo sistema proposto con misure di accompagnamento che potranno limitare il rischio dell’insorgenza di nuove frodi fiscali e che assicureranno loro sufficientemente le entrate derivanti dall’IVA. La risposta alla domanda se nel corso della elaborazione della proposta alla fine si raggiungerà un bilanciamento soddisfacente tra la necessità di stabilità del futuro sistema IVA, dal punto di vista delle frodi fiscali e delle spese che piccoli e medi imprenditori dovranno investire per il suo effettivo funzionamento, solo il futuro potrà dircelo.

Brno, gennaio 2019